Einführung

Ein Investment Portfolio in der Schweiz ist 2025 einer der effektivsten Wege, Vermögen aufzubauen und langfristig zu sichern. Dank der stabilen Wirtschaft, der starken Bankenlandschaft und der besonderen Steuergesetze haben Anleger in der Schweiz Zugang zu globalen Märkten – bei gleichzeitiger Sicherheit des Schweizer Finanzsystems.

In diesem Leitfaden erfahren Sie:

- Was ein Investment Portfolio im Schweizer Kontext ist

- Kernkomponenten & Diversifikationsstrategien

- Banken & Plattformen in der Schweiz

- Steuerliche Aspekte für Anleger

- Beispiel-Portfolios (konservativ, ausgewogen, aggressiv)

- FAQ für Schweizer Investoren

Was ist ein Investment Portfolio?

Ein Investment Portfolio ist die Gesamtheit Ihrer Vermögenswerte. In der Schweiz umfasst es oft:

- Schweizer Aktien & globale Titel (Nestlé, Novartis, UBS)

- Obligationen & Staatsanleihen in CHF

- Immobilien & REITs (sehr beliebt wegen stabiler Nachfrage)

- Vorsorgegelder (Säule 3a/3b)

- Alternative Anlagen: Gold, Kryptowährungen, Private Equity

👉 Besonders in der Schweiz wird die Säule 3a häufig ins Portfolio integriert – ein Vorteil gegenüber vielen anderen Ländern.

Warum Diversifikation in der Schweiz so wichtig ist

Diversifikation schützt vor Risiken wie:

- Währungsschwankungen (CHF vs. EUR/USD)

- Sektorlastigkeit (viele Schweizer Anleger übergewichten Pharma & Banken)

- Globale Marktvolatilität

Vorteile der Diversifikation in der Schweiz:

- Stabilität in unsicheren Zeiten

- Schutz vor einem zu starken/zu schwachen Franken

- Langfristiges Vermögenswachstum

- Steuerliche Effizienz durch Vorsorgeprodukte

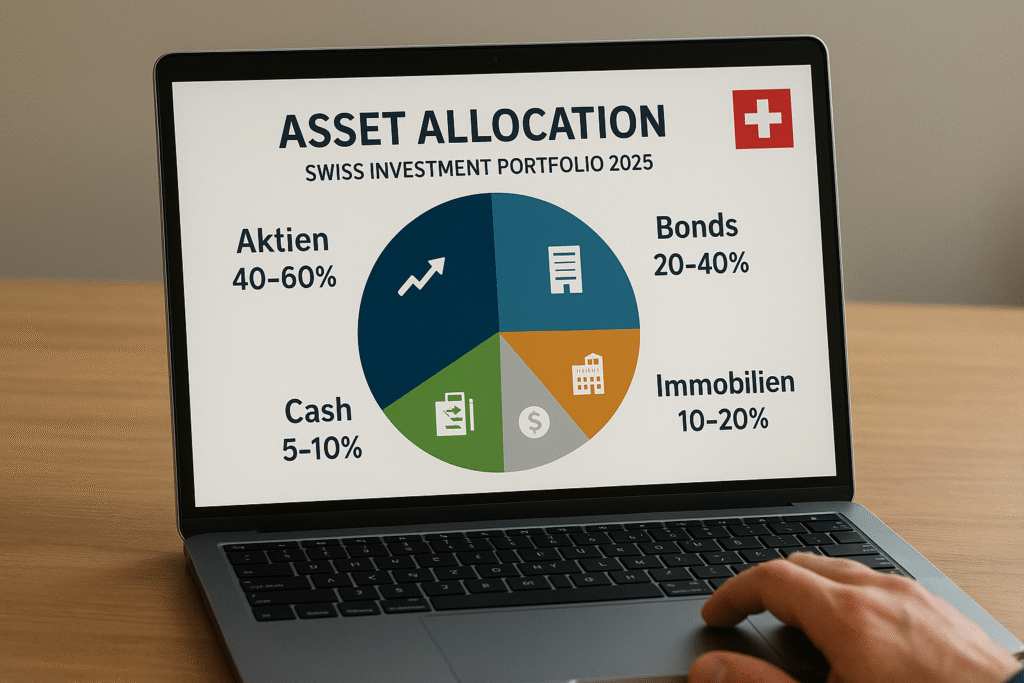

Asset Allocation Modelle für Schweizer Anleger (2025)

| Anlageklasse | Typische Gewichtung | Risiko | Erwartete Rendite |

|---|---|---|---|

| Aktien (CH & Global) | 40–60% | Hoch | Hohes Wachstum |

| Obligationen (CHF & Global) | 20–40% | Niedrig/Mittel | Stabiler Ertrag |

| Immobilien (CH-REITs) | 10–20% | Mittel | Stabilität |

| Cash (CHF) | 5–10% | Sehr niedrig | Liquidität |

| Alternative Anlagen (Gold, Krypto) | 5–10% | Hoch | Diversifikation & Absicherung |

💡 Junge Anleger können mehr Aktien halten, Rentner setzen eher auf Anleihen & Immobilien.

Beispiel-Portfolios für die Schweiz

1. Konservatives Portfolio

- 50% CHF-Obligationen

- 25% Schweizer Blue-Chip-Aktien (Nestlé, Novartis)

- 15% Immobilienfonds

- 10% Cash

👉 Ideal für risikoaverse Anleger & Pensionierte.

2. Ausgewogenes Portfolio

- 40% Aktien (CH & Global)

- 30% Anleihen

- 20% Immobilien

- 10% Alternative Anlagen

👉 Optimal für Anleger mit mittlerem Risikoprofil.

3. Aggressives Portfolio

- 70% Aktien (inkl. globale Tech-Werte)

- 10% Anleihen

- 10% Alternative Anlagen (Krypto, Private Equity)

- 10% Immobilien

👉 Ideal für junge Anleger mit langfristigem Anlagehorizont.

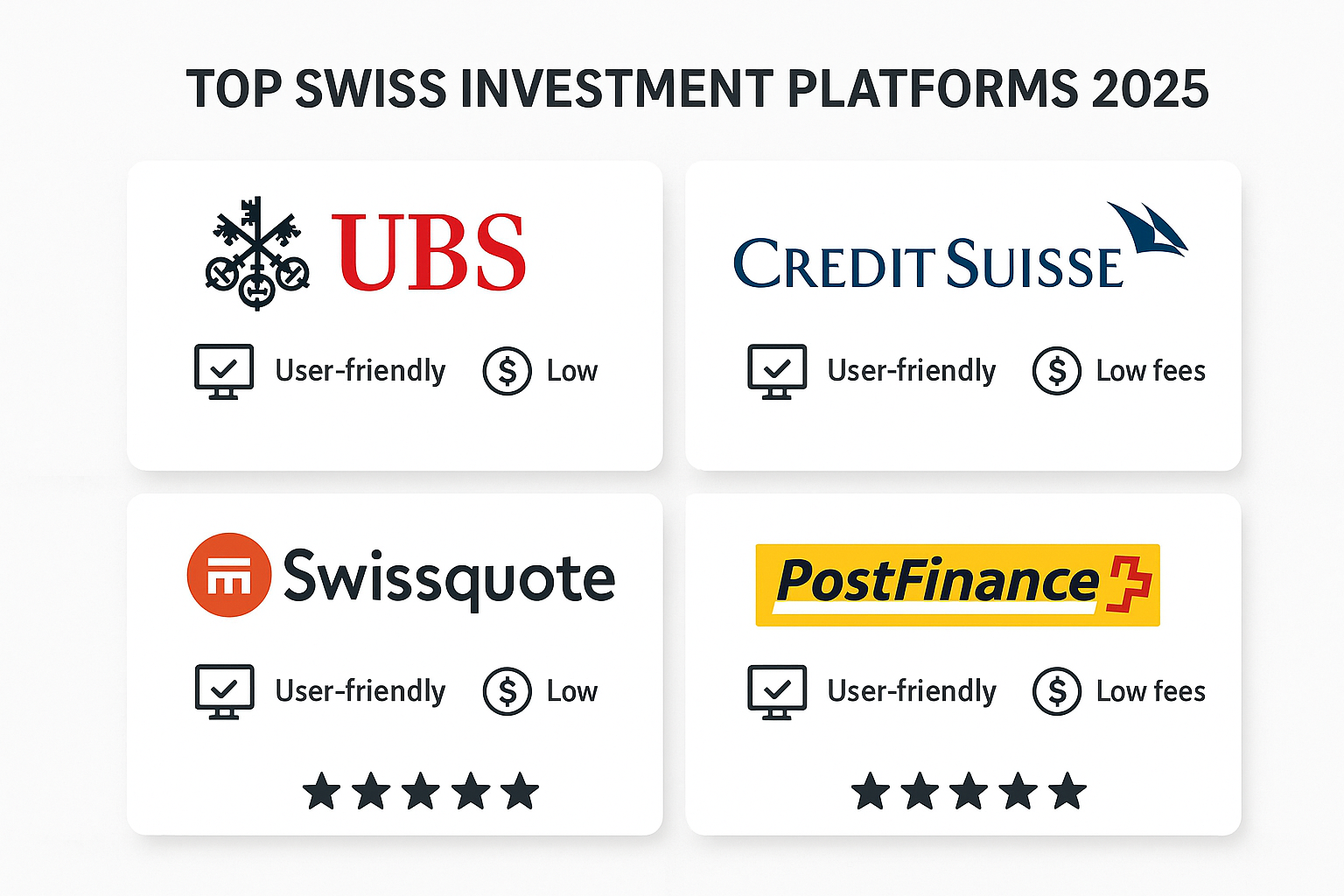

Schweizer Banken & Investment Plattformen

Hier die besten Plattformen & Banken für ein Investment Portfolio in der Schweiz:

| Institution | Merkmale | Zielgruppe | Website |

|---|---|---|---|

| UBS | Globale Reichweite, Vermögensverwaltung | Vermögende Anleger | UBS |

| Credit Suisse | Private Banking, Portfolio Management | Erfahrene Anleger | Credit Suisse |

| Julius Bär | Massgeschneiderte Portfolios | Wohlhabende Kunden | Julius Bär |

| Swissquote | Online-Trading, ETFs, Krypto | Retail-Investoren | Swissquote |

| PostFinance | Einfache digitale Lösungen | Einsteiger | PostFinance |

| Interactive Brokers | Niedrige Gebühren, global | Selbstentscheider | Interactive Brokers |

Steuerliche Aspekte in der Schweiz

Steuern beeinflussen die Rendite enorm. Wichtige Punkte:

- Kapitalgewinne: Privat meist steuerfrei (sofern kein gewerbsmässiger Handel).

- Dividenden: Werden als Einkommen versteuert.

- Vermögenssteuer: Jährlich auf Gesamtvermögen.

- Säule 3a: Beiträge steuerlich abzugsfähig, steuerbegünstigtes Wachstum.

👉 Offizielle Infos: ESTV – Eidg. Steuerverwaltung

Schritt-für-Schritt: Portfolio Aufbau in der Schweiz

- Ziele definieren (Ruhestand, Immobilienkauf, Vermögensaufbau).

- Asset Allocation wählen je nach Alter & Risikoprofil.

- Plattformen auswählen (UBS, Swissquote, IBKR).

- Steueroptimierte Konten nutzen (Säule 3a maximal ausschöpfen).

- Regelmässig überprüfen & rebalancieren.

Trends 2025 für Schweizer Investoren

- Nachhaltige Anlagen (ESG-Investing) gewinnen an Bedeutung.

- Künstliche Intelligenz in Portfolio-Management wird immer populärer.

- Immobilien-ETFs als Alternative zum direkten Kauf.

- Krypto & Tokenisierung von Vermögenswerten steigen in Akzeptanz.

FAQ: Investment Portfolios in der Schweiz

1. Brauche ich viel Geld, um in der Schweiz zu investieren?

Nein, Plattformen wie Swissquote oder DEGIRO erlauben den Einstieg ab ca. CHF 100.

2. Werden Kapitalgewinne besteuert?

Für Privatpersonen in der Regel nein – ausser es gilt als gewerbsmässiger Handel.

3. Können Ausländer in der Schweiz investieren?

Ja, die meisten Plattformen akzeptieren auch ausländische Anleger.

4. Welche Rolle spielt die Säule 3a?

Sie bringt steuerliche Vorteile & stabilisiert das Portfolio langfristig.

5. Wie sichere ich mich gegen Währungsrisiken ab (CHF vs. EUR/USD)?

Durch globale ETFs, Anleihen & Rohstoffe.

Fazit: Vermögen in der Schweiz sichern & aufbauen

Ein starkes Investment Portfolio in der Schweiz 2025 kombiniert lokale Stabilität mit globalen Chancen.

- Konservative Anleger setzen auf Anleihen & 3a.

- Ausgewogene Investoren mischen Aktien, Anleihen & Immobilien.

- Aggressive Investoren gehen auf globale Aktien & Alternativen.

👉 Call to Action:

Vergleichen Sie Schweizer Investment Plattformen und starten Sie noch heute mit dem Aufbau Ihres Portfolios.

Quellen (Externe Links)

- UBS – Investment Solutions

- Swissquote – Online Investing

- FINMA – Schweizer Finanzmarktaufsicht

- ESTV – Steuerverwaltung

- Julius Bär – Investment Insights